文字数:約3200文字

日本の酒類メーカーとして世界でも存在感を示すサントリー。

商品は知っているが、企業業績は知らないという人がほとんどではないだろうか。

サントリーの売上やその内訳、株価などの数値をグラフに可視化することで、

一目で深く理解することができる。

お酒を中心にデータを見てみよう。

データはサントリーが公開しているものを使用した。

売上などのデータはサントリーホールディングス、

株価はサントリー食品インターナショナルのものである。

●サントリーホールディングス売上と利益

サントリーHDの2018年から2023年の連結売上と営業利益のグラフである。

売上の公開データは酒税控除前後で分かれている。

酒税が増えるということは、お酒の売上が増えているということである。

連結売上はコロナ禍の2020年、2021年に減少しているが、

2022年以降は力強い回復をみせている。

2023年の連結売上収益は酒税込みで3兆2,851億円、

酒税控除後は2兆9,521億円。

新型コロナの影響によって2021年に大きく利益を落としたが、

2022年からはパンデミック前の上回っている。

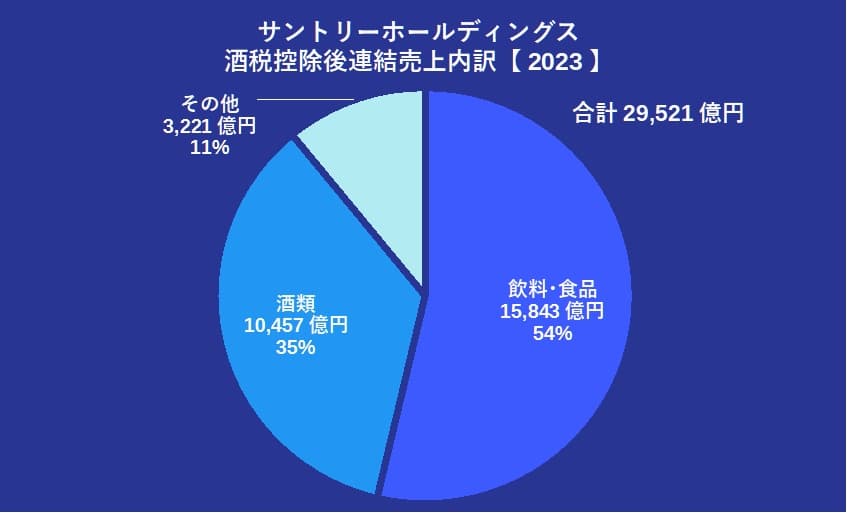

次に連結売上の内訳を見てみよう。

・連結売上内訳

2023年の酒税控除後連結売上の内訳グラフである。

売上の半分以上である54%を占めるのが飲料・食品である。

35%を占めるのが酒類、11%がその他となっている。

ご存知の通り、サントリーの飲料商品は多数あり、

サントリー天然水、GREEN DA・KA・RA、BOSS、伊右衛門、ペプシコーラなどなど。

酒類はビール類、ウイスキーなどのスピリッツ、ワイン、リキュールなど多岐にわたる。

酒類別の売上データは公開されていない。

その他というのは、健康食品やスキンケア商品、外食、花などである。

最近はサントリーの健康食品をよく目にするようになってきた。

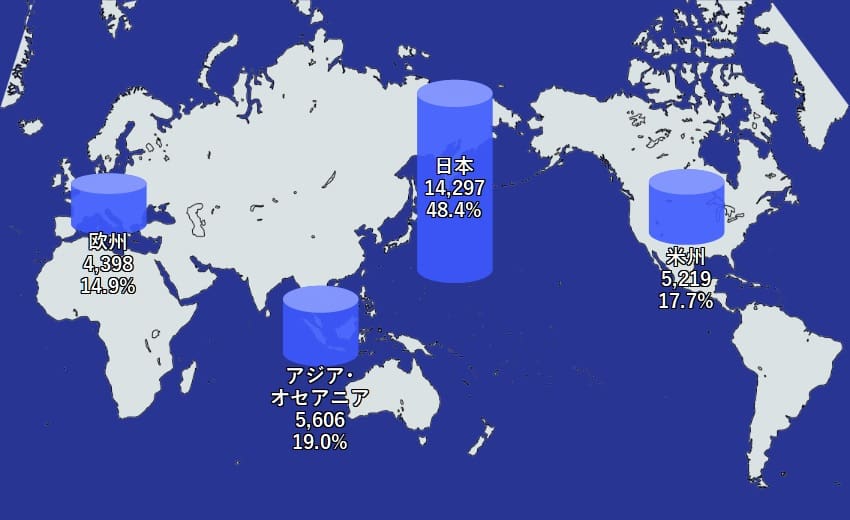

サントリーはグローバルに事業を展開している。

世界の地域別の売上も見てみよう。

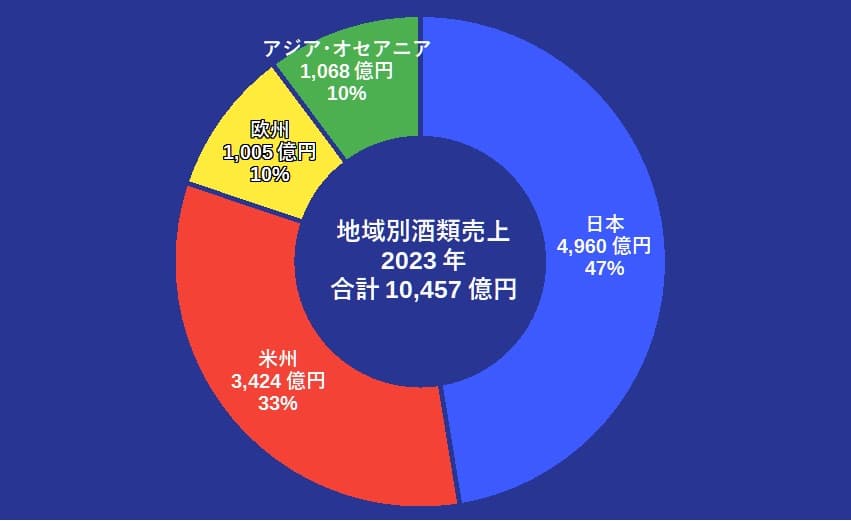

・地域別売上内訳

2023年の酒税控除後連結売上の地域別図である。

日本国内売上は48.4%とだいたい半分。

次いで多いのがアジア・オセアニア地域の19.0%。

米州は17.7%、欧州は14.9%である。

米州や欧州よりもアジア・オセアニア地域のほうが売上が多い。

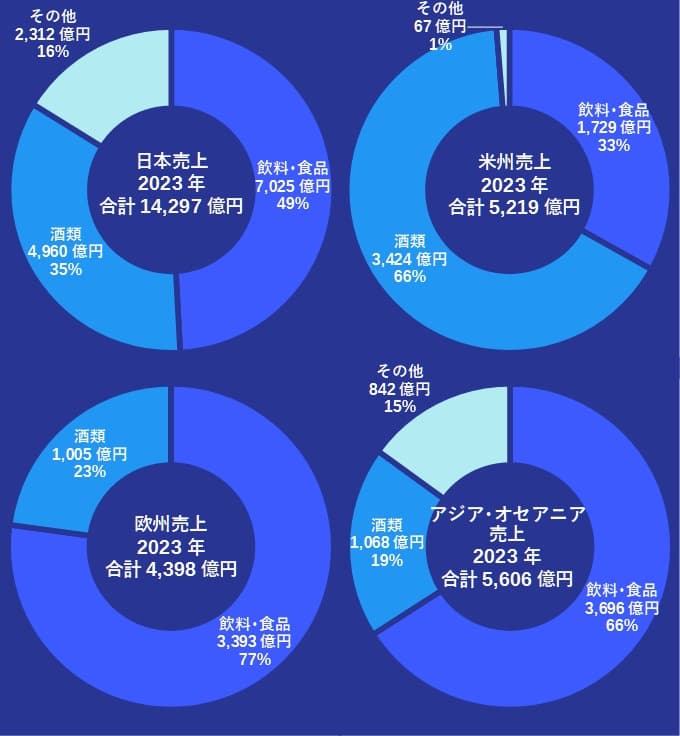

さらにそれぞれの地域での内訳グラフが以下である。

日本国内売上の49%が飲料・食品、35%が酒類、16%がその他である。

これは全体の縮図に近い内訳である。

アジア・オセアニア地域では飲料・食品が66%、

酒類が19%、その他が15%という内訳になっている。

米州では酒類が66%を占め、飲料・食品が33%。

逆に欧州では酒類が23%で、飲料・食品が77%を占める。

両地域ともその他の売上がほとんどない。

酒類に限って地域別に見ると日本4,960億円47%、

米州3,424億円33%、欧州1,005億円10%、アジア・オセアニア1,068億円10%となる。

このことから米州での酒類売上が大きいことがわかる。

これは地域別酒類売上推移のグラフである。

2018年から2023年には全体で39.5%増加している。

日本は20.2%、米州は64.0%、欧州は49.8%、アジア・オセアニアは39.5%の増加である。

年々海外比率が高まっていることがわかる。

お酒離れが進む日本でも2割の増加を果たしていることにも注目である。

●お酒の販売量

公開されているデータからビールとウイスキーの販売データを見てみよう。

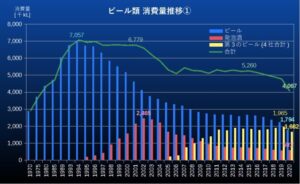

・ビール類の販売量 推移

ビール類全体の販売量は2023年で6,840万ケースであり、

パンデミック前の2019年7,107万ケースに届いていない。

単位は1ケース633ml 20本(=12.66L)である。

酒税法改正の影響で金麦は減少の一途を辿ることになるのか、

2024年のデータが公開されればはっきりするだろう。

サントリー生ビールの売れ行きも気になるところだ。

ノンアルは2021年をピークに少しずつ減少している。

ノンアルRTDとの競合もあり、目が離せない。

ちなみにノンルを含めたRTD商品の販売量は1億ケースを超えていると推測する。

単位は1ケース250ml 24本(=6.0L)なので単純な比較はできないが。

関連記事 ↓

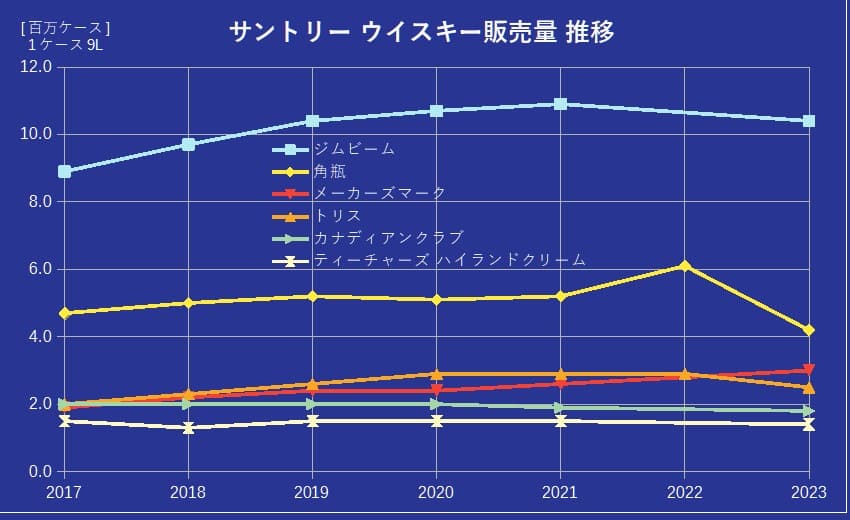

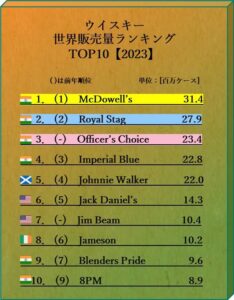

・ウイスキーの販売量 推移

イギリスのDrinks Internationalのデータを基にまとめた。

ジムビームは全世界で1,000万ケース以上販売されている。

世界の販売量ランキングでも7位にランクインするほどである。

単位は1ケース9.0Lである。

日本で知名度抜群の角瓶は400万ケース以上販売されているが、

世界での知名度はまだ大きくない。

全世界では17位にランクインしている。

世界の地名度でいうと角瓶よりもメーカーズマークのほうが知られているが、

メーカーズマークは大規模生産ではない。

それでも300万ケースの販売を達成している。

世界ランキングは26位である。

角瓶と同様にトリスも主に日本で消費されており、250万ケースを販売しているが、

やや高止まりか、減少に転じている。

世界ランキングは30位である。

カナディアンクラブ、ティーチャーズ ハイランドクリームは安定した販売量を維持している。

それぞれ世界ランキングは39位、48位である。

サントリーウイスキーを代表する銘柄である山崎や白州、響はどうのかというと、

データが公開されていないのである。

高価格帯の商品は需給バランスを考慮しながら慎重に戦略を立ているのだろう。

関連記事 ↓

●財務関連デ-タ

難しい言葉がたくさん出てくるので、データを眺める程度にしておこう。

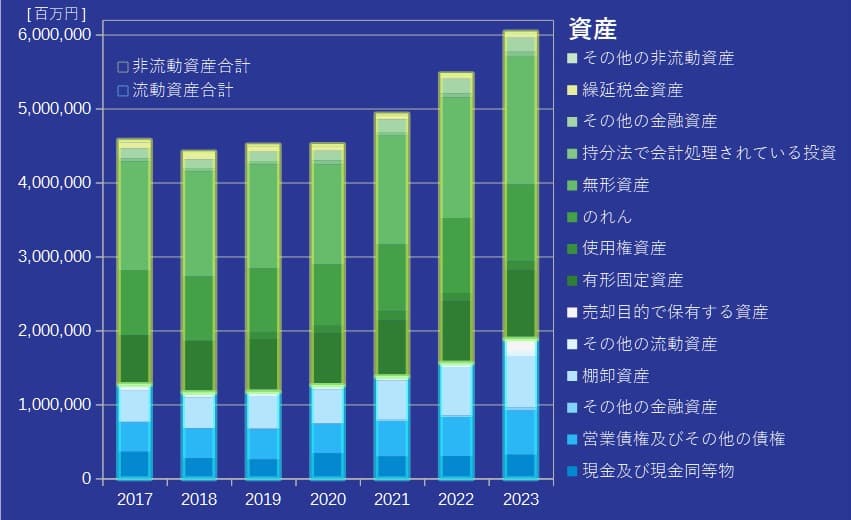

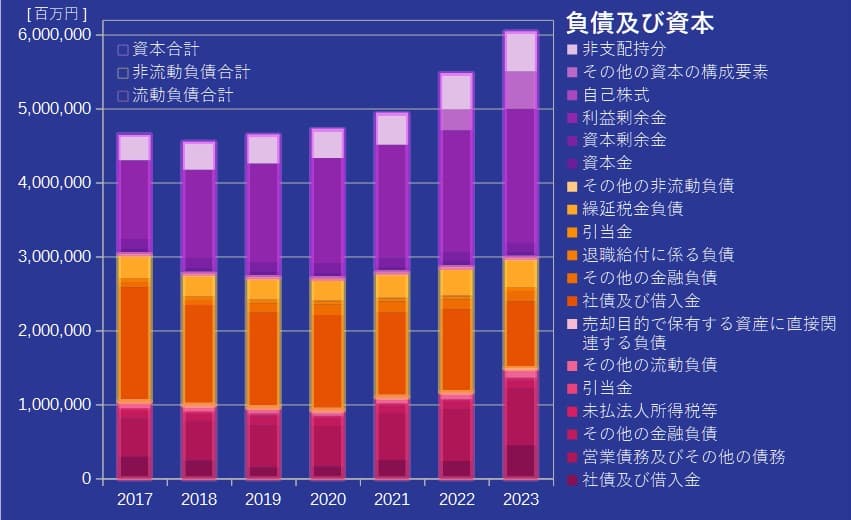

・資産と負債及び資本

この2つはサントリーHDの連結財政状態計算書をグラフにしたものである。

財政状態計算書とは、資金の調達源泉と運用形態を示すもの。

国際財務報告基準IFRS(International Financial Reporting Standards)に準ずる計算書であり、

厳密には違いがあるが日本基準の貸借対照表(バランスシート)にあたる。

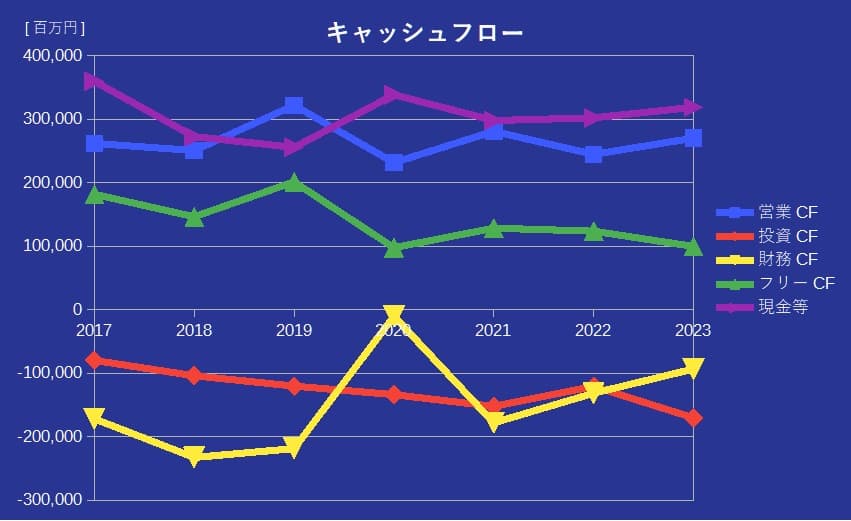

・キャッシュフロー

営業CFに大きな増減がないことから、本業で安定した収益を得られていることがわかる。

投資CFがマイナスに増え続けているのは、設備投資や事業拡大に資金を投じていると考えられる。

以下が公開されている酒類関連の大きな設備投資がある。

- 山崎蒸溜所・白州蒸溜所の設備投資(2024年にかけて100億円規模)

さらなる品質向上や蒸溜所魅力訴求の強化が主目的 - 大阪工場の設備投資(2025年にかけて55億円)

ジンとはじめとするスピリッツ・リキュールの生産能力増強および品質向上目的 - 登美の丘ワイナリーの設備投資(2024年9月から7億円)

より洗練されたワインづくりを目指して新醸造棟建設

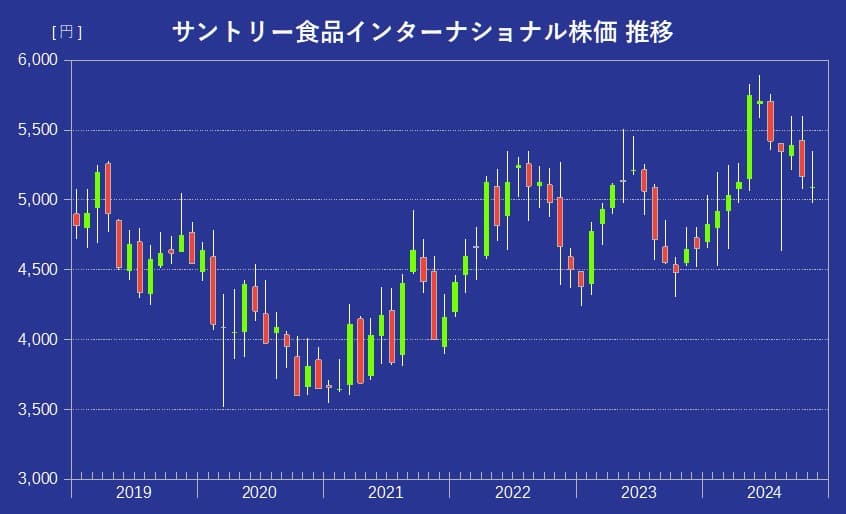

●サントリー食品インターナショナルの株価 推移

サントリーホールディングスは非上場であるが、

子会社のサントリー食品インターナショナルは上場企業である。

その株価推移の月足グラフである。

2020年後半を底にして、浮き沈みはありつつも上昇を続けいている。

ここ数年は年前半で上昇して、後半で下げる傾向があるように見える。

ちなみにサントリー食品インターナショナルは株主優待を行っていない。

関連記事 ↓

●あとがき

サントリー株の購入を検討している人には、

サントリー食品インターナショナルが優良企業だと判断する材料になったのではないだろうか。

酒飲みにはサントリーが今後どのような商品を販売・展開するのか気になるだろう。

ヒントはやはり設備投資にあると思う。

大阪工場の生産能力増強は、ジン人気の対応というよりも、

RTD用のスピリッツ増強のほうが大きな目的ではないだろうか。

RTDの具体的なデータは出ていないが、伸びていることは確認できている。

アメリカを含め世界でRTDが堅調に消費されているという。

次のデータが出てくるのを楽しみに待とう。